トピック

信用情報機関はなにをしているのか? CICとクレカを支える「信用」のいま

2025年12月17日 08:15

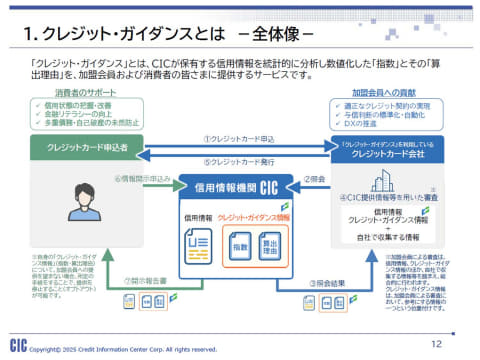

クレジットカードの契約時に、支払い能力などの「与信」に関わる信用情報を提供する「指定信用情報機関」であるCICは、2024年11月28日から「クレジット・ガイダンス」と呼ばれる指標を算出し、一般消費者向けに提供を開始。25年4月からはこれをカード会社などの加盟会員企業に対して提供し始めている。

クレジット・ガイダンスについては、自分の信用情報がスコア化され、確認できることから「信用スコア」としても注目された。しかし、CICでは誤解を招く可能性があるとして、そうした呼び方はしていない。

そもそもCICとはどういった組織なのか、そしてクレジット・ガイダンスとは何か、同社の説明から紐解いてみよう。

クレジットカード契約で必須の信用情報機関「CIC」

クレジットカードやローンの契約では、必ず信用情報の利用と登録に関する規定がある。契約時にはその情報が必ず指定信用情報機関に送信され、指定信用情報機関の信用情報が与信などに活用されることが法律で定められている。

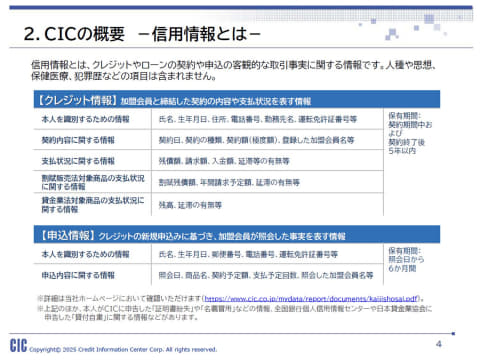

ここで言う「信用情報」とは、本人の情報である氏名、住所、生年月日、勤務先名や、契約内容(契約の種類や極度額)、残債額や延滞の有無などの支払い状況に関する情報などで、「クレジット情報」と「申込情報」に分類される。

クレジット情報は1カ月ごとに登録されてタイムラグがあるため、申し込み当初はまず申込情報が共有される仕組みになっている。クレジット情報の保有期間は契約期間中および契約終了後5年以内、申込情報は照会日から6カ月間とされている。

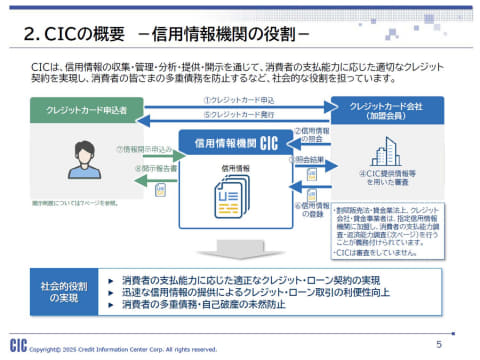

CICは信用情報を収集し、管理・分析、提供・開示を行なう組織であり、「消費者の支払い能力に応じた適切なクレジット契約を実現し、消費者の多重債務を防止するなど、社会的な役割を担っている」としている。

具体的には、例えばクレジットカード申し込みの場合、利用者はクレジットカード会社に申し込みをするが、その際にクレジットカード会社は信用情報機関に信用情報を照会する。その照会結果などをもとに与信などの審査を行ない、クレジットカードを発行する。発行時に、その申込情報は指定信用情報機関に登録が行なわれる。

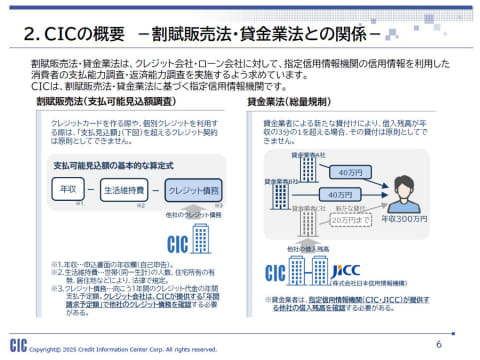

制度的な背景としては、割賦販売法と貸金業法の2つの法律において、クレジット会社とローン会社は指定信用情報機関の信用情報を利用して支払い能力や返済能力を調査することが義務付けられている。クレジットカード(割賦販売法)では、年収から生活維持費とクレジット債務を除いた額を「支払可能見込額」として、これを超えるクレジット契約はできない。このクレジット債務の情報を指定信用情報機関から得ることになる。

ローン(貸金業法)の場合は、借入残高が年収の3分の1を超える貸し付けができないという「総量規制」がある。この他社の貸し付け状況を知るために、信用情報機関の情報が活用される。

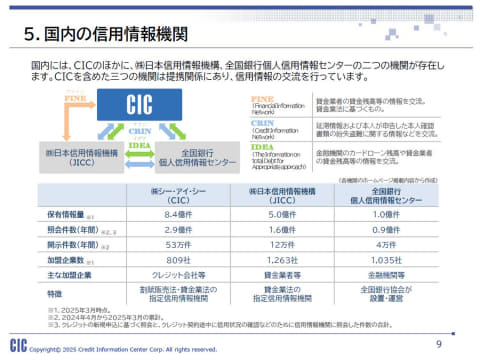

この制度は、多重債務問題解決のための過剰貸付規制などを目的としたもので、2010年に成立した。それまで、信用情報機関として信販系のCIC、貸金業者系の全国信用情報センター連合会、テラネット、CCBといった組織が存在していたが、2010年の時点ではCICと、それ以外が合併した日本信用情報機構(JICC)に集約され、この2社が指定信用情報機関として登録された。加えて、銀行系として全国銀行協会による全国銀行個人信用情報センターが信用情報機関としては存在している。

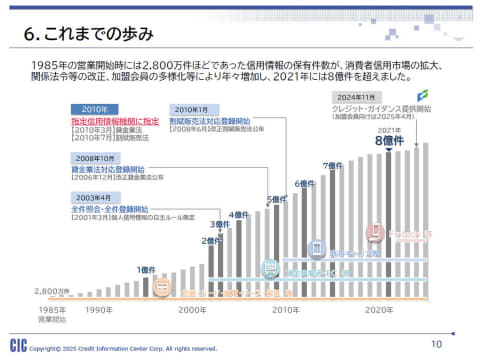

割賦販売法と貸金業法の双方で指定信用情報機関として登録されているのはCICのみで、結果として保有情報の件数も8.4億件、照会件数も年間2.9億件と、他の機関に比べて多くの情報を扱うようになった。1985年の営業開始以降は、延滞情報のみを保有していたため2,800万件程度だったが、2003年に全件照会、全件登録を開始して情報量が増えていったという。

こうした登録件数の増加が、「クレジット・ガイダンス」の提供に大きな影響を及ぼしたという。

クレジット・ガイダンスで自らの信用情報を確認できる

クレジット・ガイダンスは、2024年11月に一般消費者向けに提供が開始された。2025年4月にはCICの会員企業に対してもガイダンスの照会を可能にした。CICでは、消費者にとっても自身の情報を確認できるメリットがあり、会員企業にとっては申込者の情報をさらに詳細に確認できてより正確な与信ができるようになるというメリットがあるとしている。

こうした信用情報機関による指数は一般的に「信用スコア」とも呼ばれることはあるが、CICでは「クレジット・ガイダンス」として内部でも信用スコアという表現はしていないという。その言葉から受けるイメージが幅広く、誤解を招くような受け取り方をされたくないからというのがその理由だ。

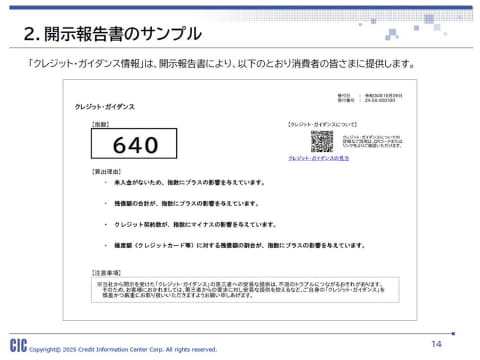

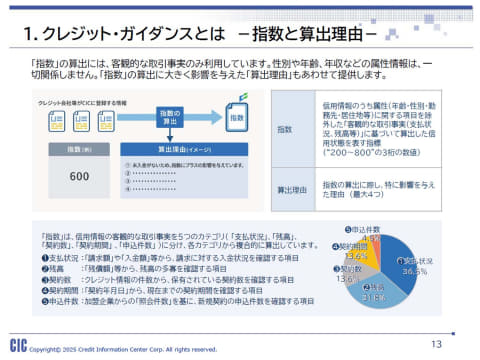

クレジット・ガイダンスで提供される情報は「指数」と「その算出理由」から構成される。指数は、CICの信用情報を200~800という3桁の数字で表したもの。信用情報における契約内容、取引状況といった客観的な取引事実だけを指数に使っており、属性、年齢、性別、勤務先、勤続年数などの属性情報は一切考慮していない。「個人の努力で変えることが難しいものは指数としては使わない」というのがポリシーだとしている。

この指数を数値化することにおいて、8億という膨大なデータが重要だった。これによって、より高精度な分析が可能になり、正確な指数化が可能になったのだという。

この指数の算出理由は、ガイダンスで4つまで記載される。指数に対してプラスまたはマイナスの影響を与えた理由が記載され、その数値になった理由が分かるようになっている。

これまでの信用情報の開示報告書は、算出理由にあるような情報がただ網羅されているだけで、それだけを見ても評価が難しかったのだという。クレジットカード会社にとっても信用情報を独自に重み付けをして与信に活用していたのだが、クレジット・ガイダンスで定量的に分かりやすく示されるようになった。特に中小のカード会社や新興企業のように、十分なデータがないような事業者でも、より正確な与信ができるようになるというメリットがある。

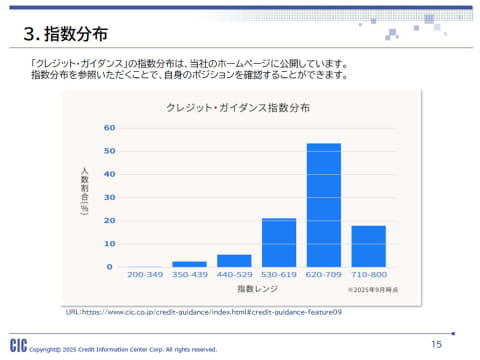

指数自体は、低い数字よりも高い数字の方が「信用状態がいい」ということになるが、実際の分布状態を見ると、620~709の間に半数が含まれる。より信用状態を高くしたければ、クレジット・ガイダンスを取り寄せて、算出理由を確認して、マイナス影響を解消し、プラス影響が得られるように取り組めば数字は上昇する。

2024年度には、信用情報の開示請求は約53万件があり、そのうち18万件弱がクレジット・ガイダンスの請求だったという。CICの統計では2024年12月分からクレジット・ガイダンスの開示数が公表されており、その時点では8.8万件の開示請求のうち、6.7万件がクレジット・ガイダンスだった。11月まではおおむね3~4万件程度の開示請求だったので、大幅に増加したことになる。

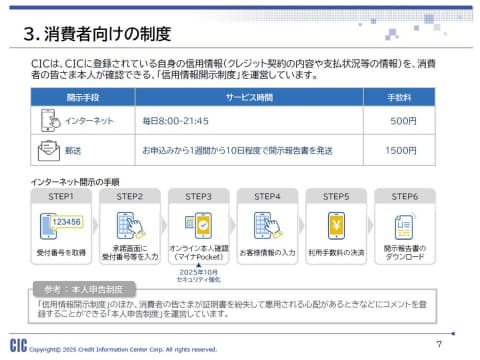

ちなみに、開示請求においてはマイナンバーカードによる本人認証が必須になった。これは、なりすましによる請求によって他人に信用情報を開示してしまった事例が発生したからだ。結果として6月以降はインターネット開示がゼロになり、10月に再開された時点では月間17,000件強に減少している。マイナンバーカードが必須になったため、請求自体は減少しているという。

CICの精度の高さはどこから来るのか

クレジット・ガイダンスの精度に関してCICでは、かなり高いとの認識を示している。OECD加盟国では7割以上の国で信用情報機関がスコアのようなものを提供しており、一部でその精度を公開している機関もある。その結果を見ると、CICのクレジット・ガイダンスの方が精度が高かった、という。

CICではクレジット・ガイダンスにおいて保有情報を分析し、統計的に何が信用状態に影響しているか分析作業をして、指数を算出するモデルを作成した。データとなる信用情報がしっかり集まっていないと正確な指数が算出できないとのことで、現状では十分な信用情報が集まったことから、高精度な指数が算出できているという。

CICは、クレジットカードの割賦販売では唯一の指定信用情報機関であるため、カード作成におけるすべての信用情報が集約されている。昨今は、独自のAI与信などを提供するクレジットカード会社もあるが、指定信用情報機関への信用情報の登録と利用は義務であり、いずれにしてもすべての情報が登録されている。

加えて、貸金業法でも指定信用情報機関へと登録されており、残高ベースではすでにJICCを超えているということで、この豊富なデータによって信頼性の高いクレジット・ガイダンスが実現できているのだという。

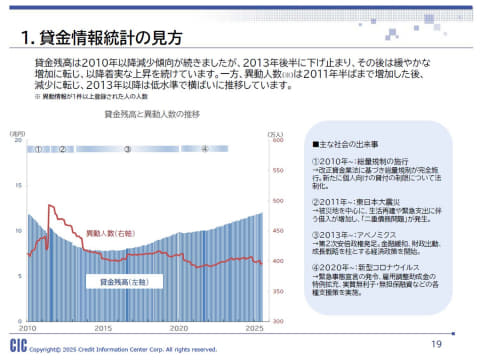

増加する貸出残高を支える信用情報

なお、CICが公開している情報によれば、日本の貸金情報において、2010年の総量規制の施行以来、貸金残高は減少傾向が続いた。2011年に東日本大震災が発生し、被災地を中心とした借入が増加し、二重債務問題が発生したこと、また新たな貸金業者が誕生するなど、「異動人数」、つまり3カ月(または61日)以上延滞している人の数が急増した。

2013年からは第2次安倍政権下での経済対策であるアベノミクスによって景気がゆるやかに回復。雇用が改善するなど返済が進んで震災前までの水準まで異動人数が減少した。2020年以降の新型コロナウイルス流行の際には、貸金残高が増加したが異動人数は支援策もあって低水準を維持。その後は、貸出人数が増えたことで、異動人数は低水準のまま貸出残高が増加しているというのが現状だ。

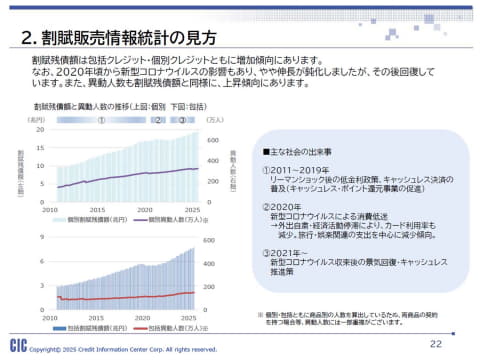

割賦販売に関する統計では、1回払いのいわゆるマンスリークリアを除くクレジットの支払い状況を示したもの。毎回個別に契約をする、自動車や携帯電話などの分割払いなどに相当する個別クレジットと、クレジットカードのリボ払いのような包括クレジットの2種類がある。

2011年からはリーマンショック後の低金利政策、金融政策などが後押ししたことで、自動車や住宅関連の割賦販売が増えた。キャッシュレス決済の進展もあって残債額は増加傾向だった。2020年のコロナ禍では外出自粛などでクレジットカードの利用率が減少したことで伸張は鈍化したが、2021年以降は景気回復やキャッシュレスのさらなる推進策で残債額は増加傾向。同時に、異動人数も増加傾向にある。

ただし、2010年には個別クレジット全体の異動率は1.6%、包括クレジットでは0.9%だったが、2024年には個別クレジットが2%、包括クレジットは0.8%となっており、大きくは増えていないというのがCICの認識だ。

スマートフォンや様々な新サービスの増加で、利便性が高くなって借りやすくなったことも、こうした貸出残高や残債の増加に繋がっている面もあるとCICでは分析。クレジット・ガイダンスの提供によって事業者側も消費者側も信用情報を正確に把握して、無理な借入、貸出に繋がらずに、トラブルを最小限に抑えられることをCICは期待している。